Как Бразилия проходит через «идеальный шторм» на рынке нефти.

Из пикирования в штопор

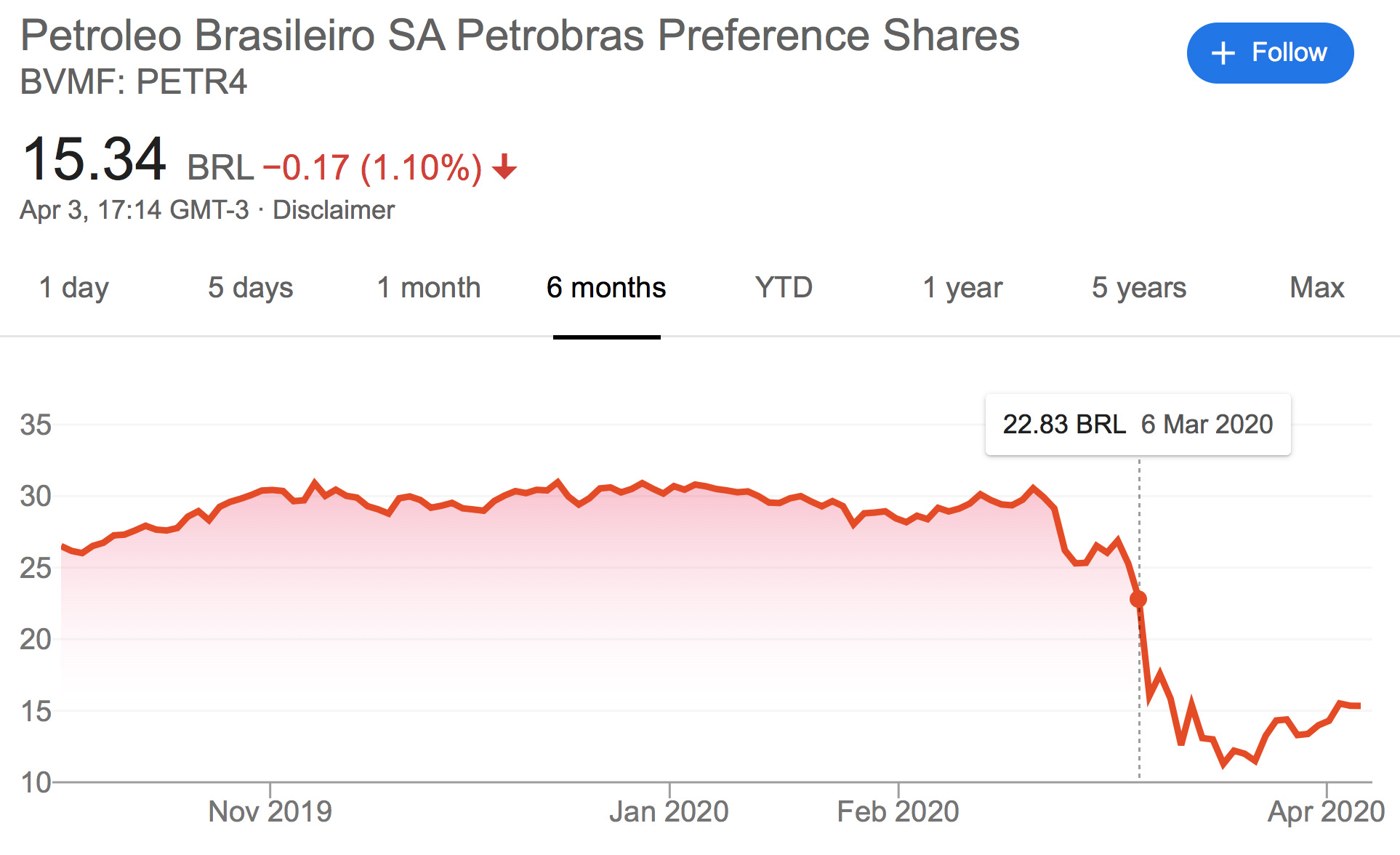

«Пикирование» и «штопор» — эти авиационные термины, пожалуй, лучше всего описывают произошедшее с бразильским фондовым рынком после проведения переговоров российской делегации с партнерами по ОПЕК. Акции крупных национальных компаний Бразилии и без того падали с начала 2020 года из-за замедления роста экономики Китая, а обвал нефти стал катализатором почти вертикального их падения, которое замедлилось лишь 23 марта. Наибольшее давление на ключевой индекс биржи Сан-Паулу Ibovespa оказало падение акций Petrobras сразу на 31,34%. После открытия торгов в понедельник, 9 марта, бразильская компания потеряла за день более $17 млрд рыночной стоимости.

В тот же день индекс Ibovespa упал на 12,15%. Это было рекордное дневное падение с 10 сентября 1998 г. (тогда за день он обвалился на 15,83% также из-за кризиса в России). За март совокупное падение Ibovespa составило 30% — так сильно индекс не падал с 1998 г.

А как же 2014 год спросите вы? В России мы очень хорошо помним, как падение цен на нефть вкупе с западными санкциями тогда резко изменили нашу жизнь к худшему. Для Бразилии и Латинской Америки в целом 2014 год тоже стал поворотным. От этого кризиса они, как и мы, не оправились до сих пор, и его последствия навсегда изменили политическую реальность страны.

Тогда снижение происходило значительно медленнее. И на него влияли не столько цены на нефть, сколько коррупционный скандал Lava Jato и политический кризис. В 2014 г. Ibovespa потерял 2,91%, еще 13% — в 2015 году, а Petrobras потерял за 2014 год до 38% своей стоимости и еще 20% — в 2015 году. А в 2016 г. конгресс Бразилии фактически вынудил уйти в отставку президента Дилму Русеф. Начался кризис элит — рост недоверия населения традиционным партиям. Но у этого кризиса была и обратная позитивная сторона.

Пять вопросов о Большой сделке ОПЕК+

Неприятие политических элит обществом в условиях кризиса нашло разрешение в виде смены персоналий во власти, что повлекло за собой варьирование подходов к управлению экономикой. Сам факт сменяемости власти зачастую имеет позитивное значение. В условиях «застоя» управленческих элит сама возможность адаптивности начинает стремится к нулю с ходом времени.

В нефтяной отрасли это особенно заметно. На наш взгляд, отход от использования нефтяной индустрии в качестве дойной коровы для бюджета (такая тенденция ясно просматривалась до 2016 г.) и «оздоровление» Petrobras за счет антикоррупционных расследований, а также подталкивание компании к постепенной приватизации ряда активов позволило Бразилии очень уверенно подойти к нынешнему кризису.

Бразильский первый раз

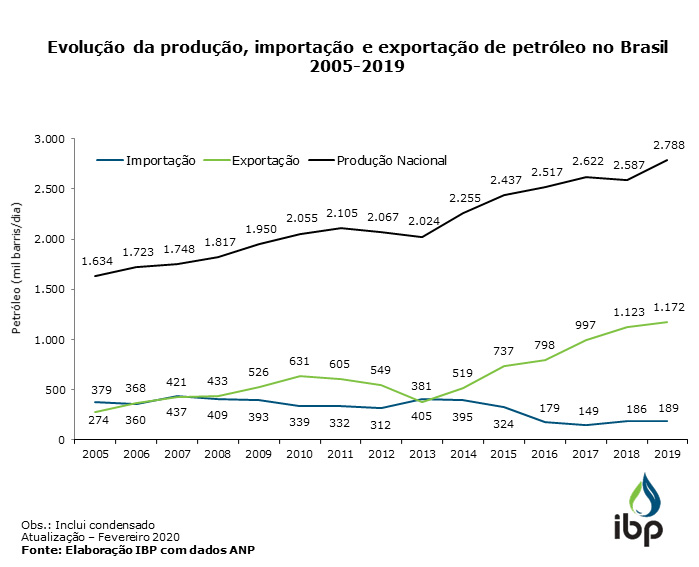

Бразилия стала крупным экспортером нефти не так давно. В 1973 г. страна производила всего 170 тыс. баррелей нефти в день, импортировала 85% углеводородов, и тогда резкий рост цен на нефть стал серьезной проблемой для экономики. Но все в этом мире меняется. В Бразилии много сделали для поиска альтернативного топлива (страна является лидером по использованию биоэтанола), не углеводородной энергетики (ГЭС – в том числе энергия приливной волны, альтернативная энергетика – в сумме более 50% от производимой электроэнергии). Вместе с тем страна стала добывать все больше нефти на шельфе. Период высоких цен в начале XXI в. создал условия для инвестиций в разработку технологий подсолевого шельфового бурения. Такие скважины оказались очень продуктивными, добыча на них (если не смотреть на начальные инвестиции) крайне дешевая (самая низкая цена за баррель достигала 5 долл. по операционным затратам). При этом в отличие от сухопутных скважин, где стоимость добычи растет, на подсолевых месторождениях она снизилась за 5 лет почти в 2 раза, и эта тенденция будет продолжаться.

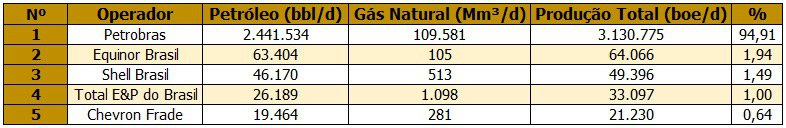

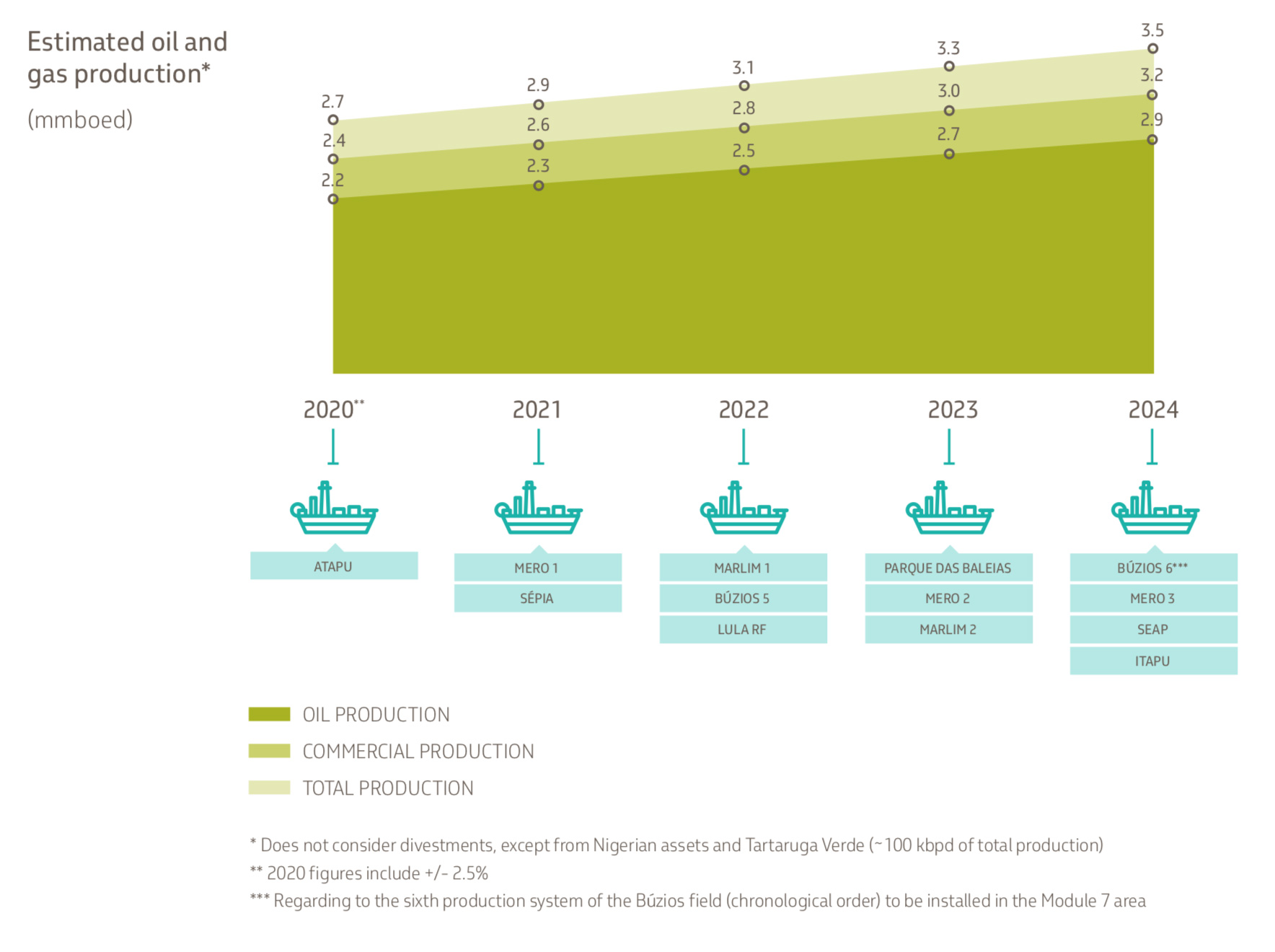

В последнее десятилетие благодаря развитию месторождений на шельфе Бразилия по объёму добычи вышла на 9 место в мире и превратилась в заметного глобального экспортёра. Сейчас страна добывает примерно в 20 раз больше, чем в 1973 г. — порядка 3 млн баррелей в день и экспортирует более 20% этого объема.

Таким образом, нынешний кризис цен на нефть станет первым для Бразилии как для действительно крупного экспортера нефти. Его последствия будут ощутимы как для национального нефтяного гиганта Petrobras, так и для всего бюджета страны.

Сколько бразильское государство зарабатывает на нефти и как много оно потеряет?

В условиях падения цен на нефть правительство Бразилии первым делом заявило, что не будет вмешиваться в происходящее. Комментируя обвал на рынке, президент страны Жаир Болсонару отметил, что он не собирается увеличивать налог на топливо, отгружаемое с НПЗ (Contribuições de Intervenção no Domínio Econômico, CIDE). Позже министр энергетики страны Бенту Албукерке подтвердил, что пока никакие экстренные меры вводить не планируется, но правительство готово их предпринять в случае необходимости. Речь шла о CIDE и ICMS (Imposto sobre Circulação de Mercadorias e Serviços).

Почему они вспомнили эти налоги? Потому что CIDE может быть использован для регулирования стоимости топлива на заправочных станциях. А ICMS – аналог НДС, который в Бразилии устанавливают и взимают штаты. ICMS считается от «справочной цены» на бензин — средневзвешенного значения отпускной цены для потребителя в последние 15 дней. Таким образом, при снижении цен на нефть происходит снижение отпускных цен на топливо на НПЗ, падает отпускная цена на бензин на АЗС и падает собираемость ICMS, который очень важен для бюджетов штатов.

Во всех сценариях с ценами на нефть, кроме совсем апокалиптических, Petrobras сможет выживать и продолжать инвестировать, хотя и не так активно.

Стоит напомнить, что все это происходит на фоне «войны» федеральных властей с властями штатов, которая ведётся еще с прошлого года. Ее причины и суть — тема для отдельной публикации, но в данном случае для нас важно отметить, что еще в начале года, когда ни о каком резком снижении цен на нефть никто и не думал, правительство в лице министра Альбукерке выступало за передачу ICMS на топливо на федеральный уровень и расчет его по отпускным ценам с НПЗ. Это преподносилось как мера для выравнивания цен на топливо по стране.

Поднять CIDE для федерального правительства означало бы сохранить текущие цены на заправках, а значит — и собираемость ICMS. Они это делать не стали, как мы полагаем, в том числе и из-за желания преподать урок властям штатов и поубавить их самостоятельность. Таким образом, первые пострадавшие от снижения цен на нефть — это бюджеты штатов. Много это или мало? Довольно много. По оценке сенатора от штата Парана Алвару Диаса, сборы ICMS с топлива для некоторых штатов доходят до 30% всех сборов.

Падение цен на нефть ударит и по налоговым сборам федерального бюджета, но не так сильно. Кроме CIDE, 71% которого поступает в федеральный бюджет, есть еще два важных социальных налога — PIS (Programas de Integração Social) и COFINS (Contribuição para Financiamento da Seguridade Social). Первый используется для финансирования страхования от безработицы, второй идет на соцзащиту населения. В 2019 году сборы этих налогов составили $4,6 млрд, еще $523 млн принес в федеральный бюджет CIDE. В сумме они составляют примерно 0,36% ВВП.

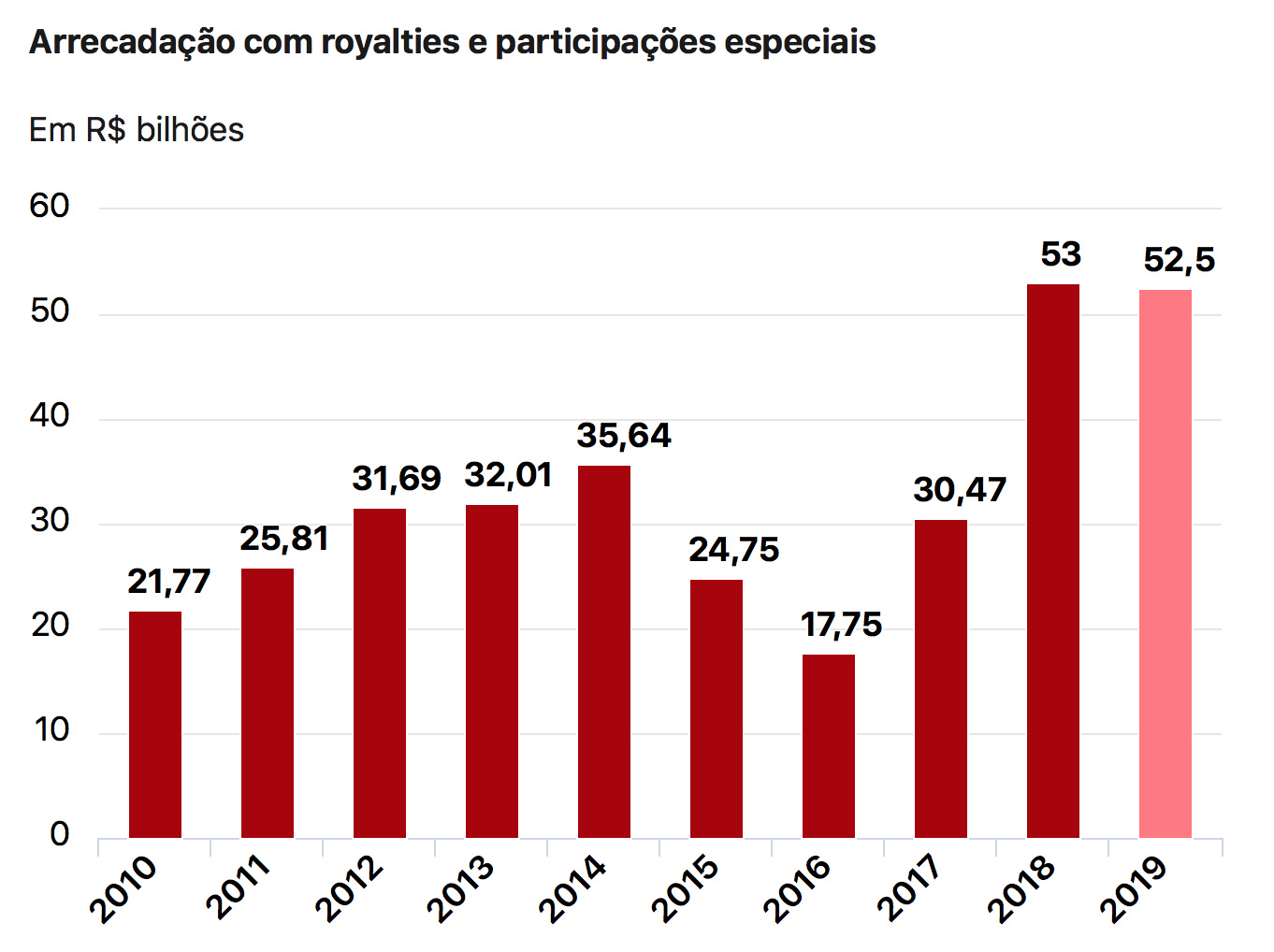

Но это не все. Худшее последствие для бюджета Бразилии — снижение дохода от роялти. В Бразилии действует несколько режимов для добывающих компаний (подробнее можете посмотреть здесь). Один из ключевых платежей нефтедобывающих компаний это роялти (есть еще бонусная нефть и т.д.). Они зависят от установленного процента (обычно от 5% до 15%), объема добычи нефти на месторождении и ее стоимости на рынке. Выплачиваются они ежемесячно и рассчитываются по формуле, которая установлена в законодательных актах 9.478/1997; 7.990/1989; 2.705/1998 и n 1/1991.

Роялти идут в бюджеты: федеральный — 47,5%, штатов — 22,5% и муниципалитетов — 30%. Падение цен на топливо в сочетании с мировым экономическим кризисом, очевидно, приведет к сокращению не только цен, но и объемов добычи (о чем уже заявила вторая после Petrobras по объему добываемой в Бразилии нефти компания Shell). В итоге доходы бюджетов потеряют еще довольно серьезный объем средств, к которым за последние годы очень привыкли. В минувшем году сумма таких поступлений в бюджеты разных уровней составила более 9,8 млрд долл. — это где-то 0,72% ВВП Бразилии минувшего года.

Для лучшего понимания проблемы стоит напомнить, что бюджеты страны верстались, исходя из цен на нефть в 58,96 долл. Согласно оценке Бразильского центра инфраструктуры (CBIE), если среднегодовая цена на нефть составит 40 долл., поступления от роялти и других аналогичных инструментов снизятся на 3,7 млрд долл. относительно прогноза (составлялся со среднегодовой ценой в 61,25 долл. за баррель Brentl). Это порядка 0,27% ВВП.

Что будет с Petrobras?

Мы решили отдельно рассмотреть влияние нефтяного кризиса на Petrobras, хотя это довольно условно. Не стоит забывать, что 64% акций компании принадлежит государству. Поэтому проблемы нефтяного гиганта — это в итоге проблемы государства.

Petrobras столкнулся с тремя проблемами одновременно: первая — постепенное падение спроса на нефть из-за пандемии коронавируса; вторая — снижение цены из-за избытка предложения на рынке и провала в начале марта переговоров России и ОПЕК о сокращении объемов добычи; третья — высокая накопленная сумма долга (из-за инвестиций в разработку подсолевых месторождений) в сочетании с большой инвестиционной программой 2020–2024 гг. для разработки новых месторождений, добыча на которых должна позволить покрывать долги и инвестировать в развитие.

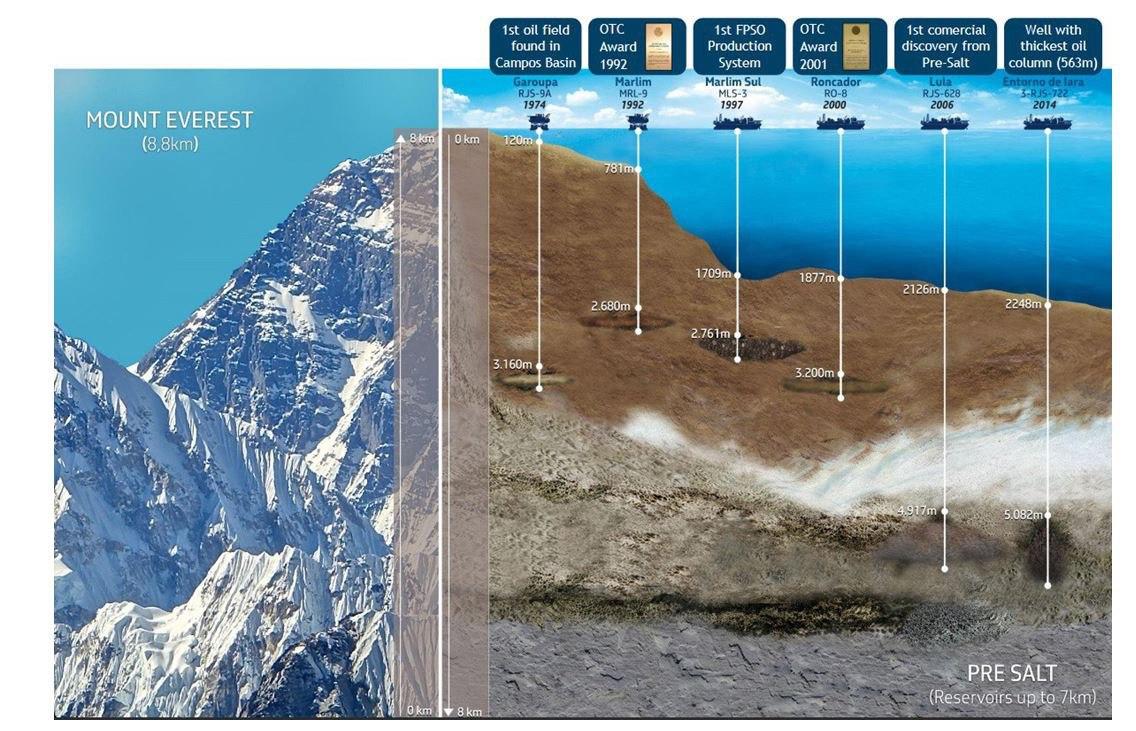

Встает вопрос: при какой цене на нефть компания сможет продолжать нормальное развитие? У Petrobras есть месторождения на суше, на шельфе и подсолевые шельфовые месторождения (смотрите отличия с обычными шельфовыми скважинами на картинке ниже). Эти типы месторождений сильно отличаются по продуктивности и по стоимости производства нефти и газа.

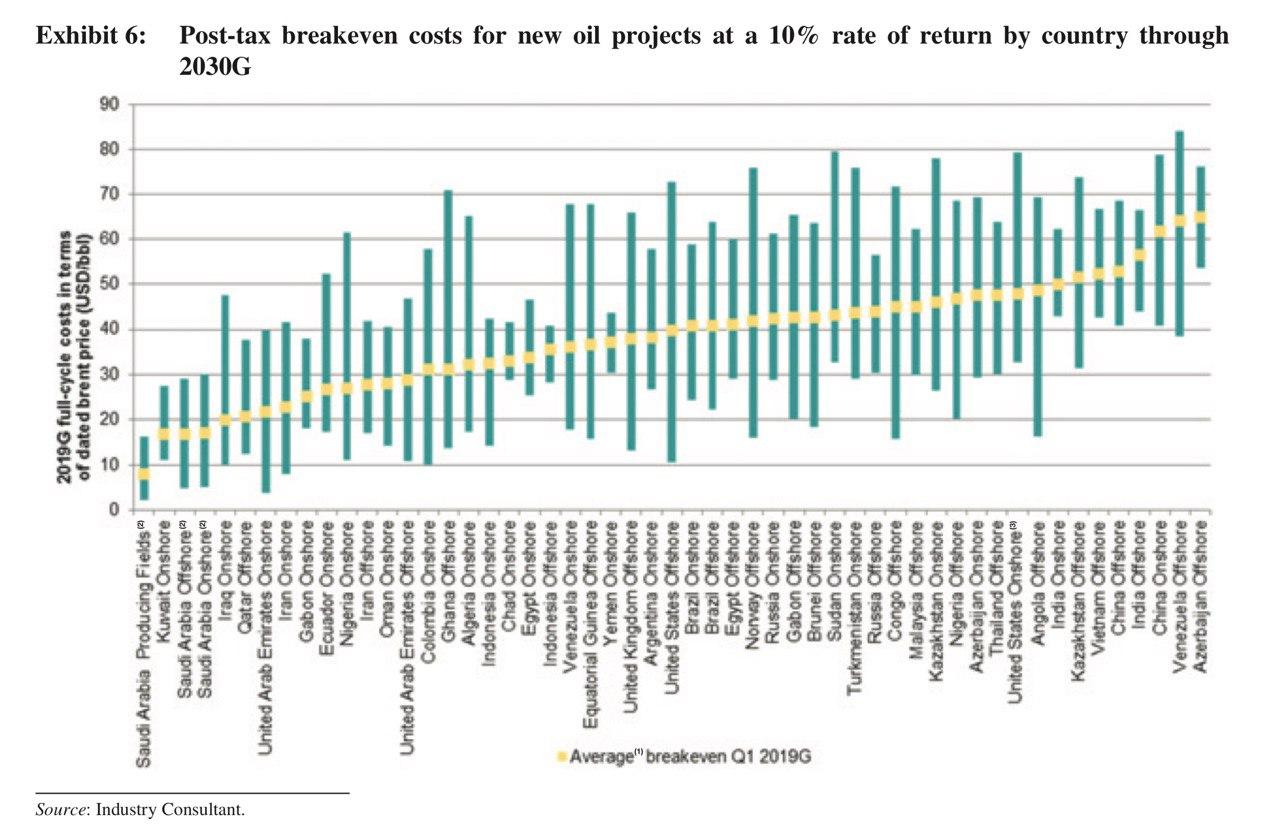

Стоимость добычи барреля нефти на наземных месторождениях у Petrobras составляет 19,5 долл. за баррель, на мелководных шельфовых месторождениях — 31,6 долл., на глубоководных — 13,6 долл. Но самая дешевая стоимость добычи на подсолевых шельфовых месторождениях. За пять лет стоимость добычи барреля подсолевой нефти снизилась с 9,1 долл. за баррель в 2014 г.; до 8,3 долл. в 2015 г.; 8 долл. в 2016 г. и менее 7 долл. в 2018 г. Сегодня стоимость добычи барреля на некоторых месторождениях составляет порядка 5 долл.

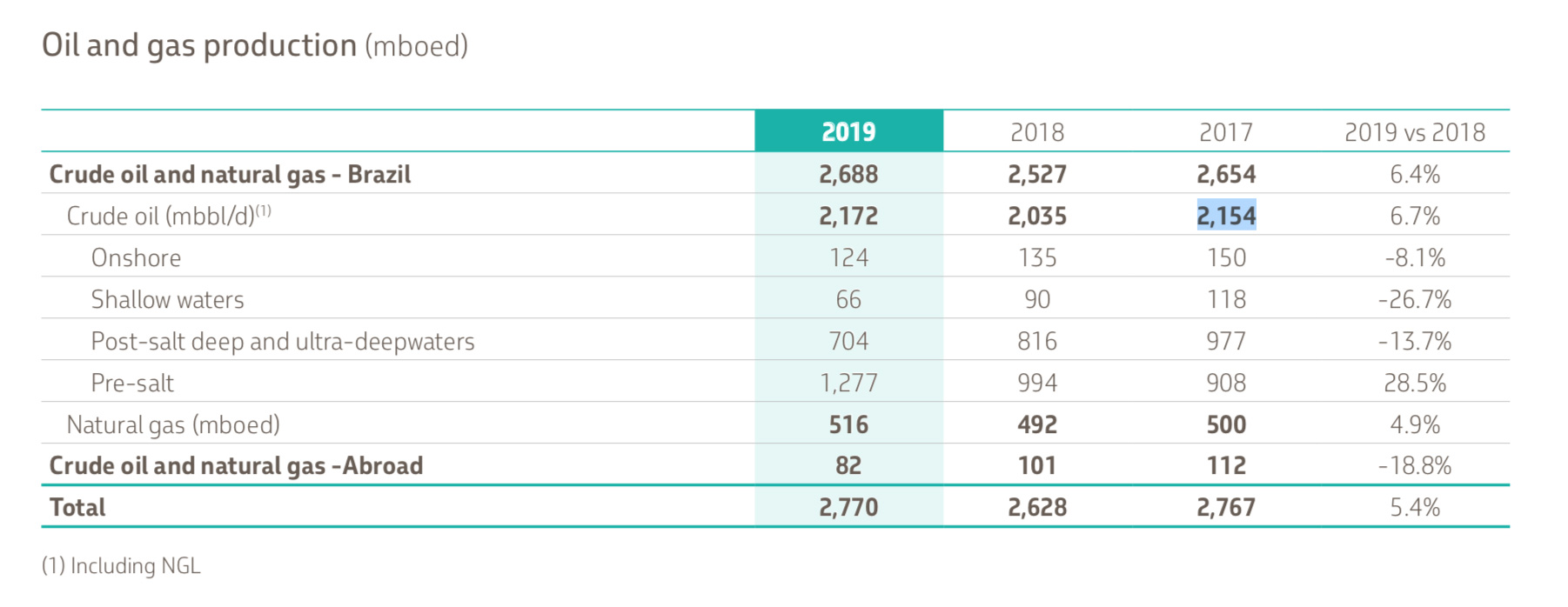

Доли этих типов месторождений в бизнесе компании разделяются следующим образом: 94% нефти добывается на шельфе, 60% — приходится на подсолевую, 31% — на глубоководные шельфовые месторождения, 3% — на мелководные и 5% добывается на земле.

Именно за счет очень быстрой разработки подсолевых месторождений в последние годы средняя цена добычи у Petrobras сегодня находится в районе 9,5 долл. Но это только стоимость извлечения нефти. К ней надо прибавить сопутствующие расходы — логистические, фискальные (включая налоги, роялти, премиальную нефть), инвестиционные (чтобы продолжать снижать цену добычи, повышать эффективность и т.д.). Оценить их довольно сложно, и сейчас эксперты дают много разных цифр. Нам представляется авторитетным мнение Адира Тоуриньу, президента Baker Hughes в Бразилии и главы бразильской ассоциации нефтесервисных компаний (ABESPetro). По его оценке, добыча на подсолевых месторождениях будет экономически целесообразна и будет обеспечивать инвестиционный потенциал при среднегодовых ценах на нефть от 25 до 35 долл. (в зависимости от конкретного месторождения). Иначе говоря, во всех сценариях с ценами на нефть, кроме совсем апокалиптических, Petrobras сможет выживать и продолжать инвестировать, хотя и не так активно.

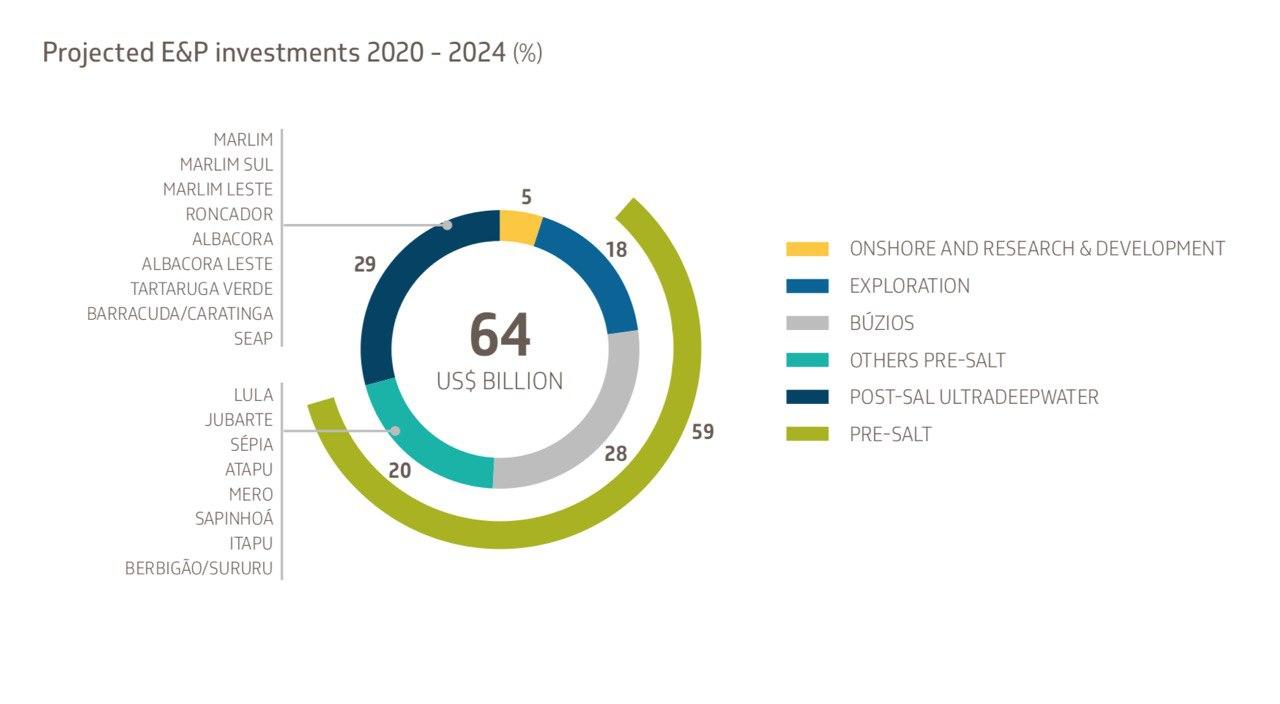

В нынешней ситуации компания еще больше заинтересована в сохранении инвестиционной программы, прежде всего в подсолевые месторождения. Такая политика еще до начала мартовского кризиса на нефтяном рынке была определена в рамках инвестплана компании на 2020–2024 гг. Более 59% запланированных на этот период 64 млрд долл. инвестиций связаны с подсолевыми месторождениями.

В инвестплан компании на 2020–2024 гг. заложена среднегодовая цена на нефть марки Brentl — 65 долл. за баррель (курс реала — 3.93 за доллар). Курс важен, поскольку большинство товаров и услуг Petrobras покупает у глобальных нефтесервисных компаний. Все расходы на строительство нефтедобывающего флота также номинированы в долларах, с другой стороны, рост курса доллара снижает издержки на внутреннем рынке. На момент написания этой статьи курс реала составлял 5,22 за доллар, а цена на Brentl — 32.09 долл. Причем, если стоимость нефти, вероятнее всего, пойдет вверх в течение этого года, то курс реала очень зависит от состояния спроса на бразильские экспортные товары, а это не только нефть, но и продовольствие и железные руды.

Проблемой может стать запланированный рост объемов производства. Для выполнения установленных в инвестпрограмме таргетов важно восстановление мирового спроса на нефть.

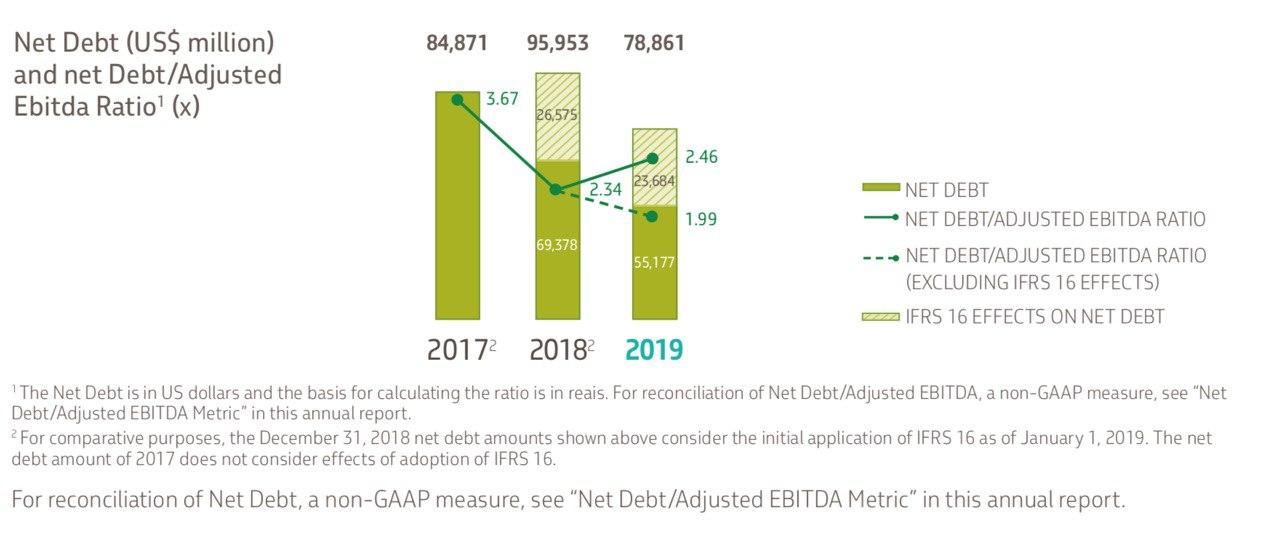

Еще одна проблема — долг компании, который в 2019 г. составил 78 млрд долл. (с учетом операционного лизинга). Общая (включая проценты) краткосрочная задолженность (менее года) на конец 2019 года составляла 4,469 млрд долл.

За последние пару лет Petrobras смогла снизить сумму долга и стоимость его обслуживания (до 5,9% в год). Даже с учетом обратного выкупа осенью прошлого года у правительства преимущественных прав на работу в нефтяной провинции Сантус, компания справлялась с долгами. При этом осенью прошлого года президент Petrobras Кастелу Бранку заявил, что долг компании «не повысится ни на доллар». Похоже, что повысится...

20 марта Petrobras сообщил о запросе открытия кредитной линии на 8 млрд долл. В пресс-релизе компании решение объясняется «повышением ликвидности» для защиты от последствий пандемии COVID-19 и падения цен на нефть. В компании также сообщили о том, что рассматривают дополнительные меры, такие как снижение «расходов и сокращение оборотного капитала».

26 марта компания заявила о принятии мер для противостояния кризису. В дополнение к кредитной линии в 8 млрд долл. будут открыты еще две в сумме на 3,5 млрд долл. На общем собрании акционеров 27 апреля будет поставлен вопрос о переносе выплаты дивидендов за 2019 год в размере 325 млн долл. на 15 декабря 2020 г.

Компания планирует консолидировать еще 459 млн долл. за счет переноса и сокращения выплат сотрудникам: премии за 2019 год переносятся, оплата переработок переносится, президент компании и члены совета директоров недополучат в ближайшие месяцы 30% зарплаты. В ближайшие три месяца на 50% будет сокращено число частично занятых сотрудников. Запланированные на 2020 год инвестиции будут сокращены с 12 млрд до 8,5 млрд долл. Сокращение инвестиций должно произойти за счет «переноса вправо» менее рентабельных проектов.

Борьба за подсолевую нефть Бразилии: мега-аукцион, который только начинается

Операционные расходы будут сокращены на 2 млрд долл. Это будет достигнуто в том числе за счет заморозки работы платформ на мелководье, которые наименее рентабельные. Из-за снижения глобального спроса компания заявила о сокращении производства нефти на 100 тыс. баррелей нефтяного эквивалента в день.

26 марта в Petrobras считали, что этих мер «будет достаточно для балансировки финансовых показателей в 2020 году». Оказалось недостаточно...

1 апреля Petrobras сообщил о снижении добычи еще на 100 тыс. баррелей в день. 7 апреля был установлен потолок ежедневной добычи в 2,07 млн баррелей в день. По оценке CBIE, 25% от сокращения добычи придется на консервацию платформ на мелководье, остальное — добыча на земле и глубоководных надсолевых месторождениях. Вместе с тем разведка подсолевой нефти продолжается. Только в апреле было два сообщения об обнаружении нефти в исследовательских скважинах на блоке Uirapuru (провинция Сантус) и Sudoeste de Tartaruga Verde (провинция Кампус).

Что в итоге?

В краткосрочной перспективе серьезных последствий для бюджета Бразилии ждать не стоит. В отличие от таких стран, как Венесуэла, Эквадор, Колумбия, Россия и отчасти Мексика, цена на нефть для Бразилии, даже несмотря на рост ее доли в экспорте, не влияет определяющим образом ни на поступления в бюджет, ни на курс национальной валюты.

Значение нефти в федеральном бюджете находится в районе 1% ВВП, притом, что эти поступления не обнулятся, а только снизятся. Поэтому эффект кризиса может быть в районе 0,3% ВВП. Серьезным ударом снижение цен на топливо станет для бюджетов штатов, но с макроэкономической точки зрения это не так важно, как с политической. В нынешней политической конфигурации власти штатов наверняка «спустят» этот удар на самые незащищенные слои населения, пытаясь обвинить в их бедах федеральный центр, а правительство будет использовать снижение налоговых поступлений в штаты для достижения политических преимуществ в противостоянии с местными властями.

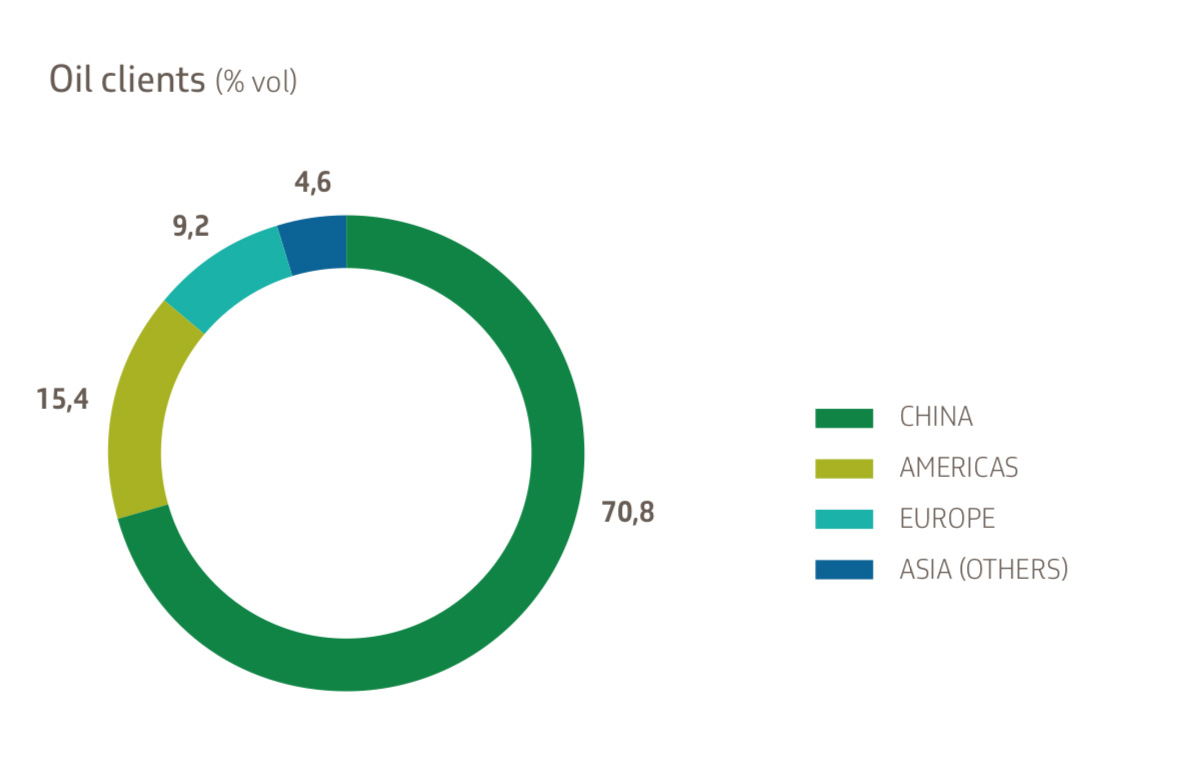

С точки зрения экспорта, нефть является лишь вторым по значению продуктом после сои. На самом деле объем стоимости экспорта сои, нефти и железной руды в 2019 г. были очень близки друг к другу — 26 млрд долл., 24 млрд долл. и 22,18 млрд долл. соответственно. Объединяет эти три ключевые для страны позиции то, что большая часть по каждой из них уходит в Китай. Чем больше спрос в Китае, тем больше зарабатывают бразильские компании.

Основной удар от кризиса примет на себя Petrobras. Самым плохим сценарием может стать сокращение инвестиций в разведку подсолевых месторождений. Но это последний рубеж обороны, который руководство компании будет держать так долго, как только сможет.

Принятые меры, вероятно, позволят Petrobras сбалансировать финансы и сохранить в 2020 г. инвестиционную программу (хоть и в сокращенном виде). Однако многое будет зависеть от того, как долго продлится кризис. То, что компания успела начать крупномасштабную добычу подсолевой нефти до марта 2020 г. является ее ключевым преимуществом, которое позволит ей пережить цены на нефть на уровне 30 долл., причем даже если это продлится несколько месяцев. Однако каждый новый месяц таких цен будет переносить вправо ряд проектов и аккумулировать дополнительную задолженность компании. Кредитные линии на 11,5 млрд долл. при текущем уровне долга — это усиление оттока средств в ближайшие годы.

Перспективы бразильской нефти будут сильно зависеть от восстановления экономики Китая. В эту страну направляется до 70,8% экспортной нефти. В каком-то смысле быстрый выход мира из кризиса, связанного с COVID-19, важнее, чем уровень цены на нефть. Все же добыча в Бразилии не такая дорогая, как во многих других странах. К примеру, при сопоставимой с российской стоимостью добычи нефти, в Бразилии ниже налоговая нагрузка (особенно при высоких ценах на нефть).

Текущий кризис может серьезно замедлить экспансию бразильской нефти на мировой рынок. По оценке Карин Фрагозу, эксперта из федерации производств штата Риу-де-Жанейру (Fifjan), снижение цен на нефть и спроса угрожает сокращением производства нефти в стране на 30%.

О том, как Petrobras справляется с кризисом можно будет намного определеннее судить после 27 апреля, когда компания выпустит отчет за первый квартал 2020 года.

Есть и еще одна проблема для бразильской экономики, очень специфичная — снижение конкурентоспособности этанола. В Бразилии, как мы уже отмечали выше, этот вид топлива сильно распространен. Как только цены на бензин пойдут вниз, спрос на этанол будет падать. Этанол производят из сахарного тростника. На это уходит до 65% урожая. При снижении спроса не очень понятно, куда девать сахарный тростник, сезон сбора которого только закончился в марте.

Нет комментариев