ИРТТЭК: Нефть подорожает в октябре.

Близко по времени друг от друга произошли три события, которые, при добавлении некоторой доли конспирологии, можно связать между собой. Два общеизвестны, одно — не очень.

«Газпром нефть» в пресс-релизе от 21 августа сообщила о старте полномасштабной разработки северной части Новопортовского месторождения (это 400 км южнее Сабетты в той же Обской губе). Компания инвестирует в развитие проекта 86 миллиардов рублей. Извлекаемые запасы северной части превышают 27,8 миллиона тонн нефти и 28,5 миллиона кубометров газа. Реализация этого проекта должна к 2021 году вывести арктический актив компании на полку добычи в 8 миллионов тонн нефти.

Какой смысл вкладывать средства в разработку среднего месторождения фактически на берегу Ледовитого океана при избытке на мировом рынке более дешевой нефти с Ближнего Востока, Африки, Латинской Америки еще и при оживающих американских сланцах? Только если компания уверена, что цена барреля нефти в ближайший год резко вырастет в рублях.

Новопортовское месторождение было открыто еще в 60-х годах прошлого века, но первая пробная скважина заработала только в 2012 году, когда цена нефти уверенно держалась свыше 100 долларов за баррель. С тех пор утверждение, что арктические проекты рентабельны только при такой цене, стало общим местом у всех нефтегазовых аналитиков. Курс рубля в 2012 году был в районе 31 рубля за доллар, сейчас 74 рубля за доллар, а нефть стоит 45 долларов за баррель. Фактическое соотношение валют и стоимости нефти сегодня повторяют условия 2012 года. Но для уверенности на перспективу в несколько лет нефть должна бы подорожать еще процентов на 50, а лучше — в два раза.

Второе событие — Министерство внутренних дел США, в ведении которого находятся вопросы недропользования, одобрило программу по добычи нефти и газа в Арктическом национальном заповеднике на Аляске. Власти Аляски добивались такого разрешения в течение 40 лет. Экологи ожидаемо выступили против, заявив, что добыча нефти и газа нарушит среду обитания белых медведей, северных оленей (карибу) и других представителей местной флоры и фауны. Два иска в окружной суд США на Аляске уже поданы.

Согласно данным S&P Global Platts, уровень безубыточности на континентальных месторождениях Аляски составляет $55/барр., а на шельфе — $65/барр., что существенно выше точки безубыточности добычи сланцевой нефти в США, которая составляет $30–50/барр. ($30–40/барр. по крупнейшему сланцевому месторождению Permian) без учета налогов. Причем, в отличие от Новопортовского, на Аляске речь идет о месторождениях южной части полуострова, ближе к Тихому океану, с ледяным покровом только зимой и гораздо тоньше, чем в Ледовитом океане.

На первый взгляд, решение Дональда Трампа — это безумие: накануне выборов бросать вызов мощному экологическому движению, на которое опираются его конкуренты-демократы. Да и нефти в стране хватает.

Третье событие — монетный двор США впервые за всю историю обратился к своим первичным дилерам с просьбой предоставлять ему 10- и 90-дневные прогнозы по объемам спроса на монеты из драгоценных металлов. Эксперт по денежному обращению Александр Лежава полагает, что эта необычная просьба связана с потребностью переналадить монетные станки на заводе в Сан-Франциско, сейчас занятые изготовлением монет из драгметаллов, на выпуск медно-никелевой мелочи.

Монетным двором в Сан-Франциско дело не ограничивается, пишет Лежава. Федеральная резервная система создала «целевую группу по монетам», а Федеральный резервный банк Сан-Франциско провел анализ того, как рассчитываются американцы, и выяснил, что почти половина (49%) расчетов на сумму до 10 долларов осуществляется наличными, а в объеме от 10 до 25 долларов на наличные приходится примерно 35% расчетов. Дальше идет разбивка по суммам от 25 до 50, от 50 до 100 и свыше 100, а объемы платежей наличными снижаются примерно до 10% в последнем случае.

На первый взгляд, ничего необычного в анализе нет, кроме диапазонов: 10-25-50. Это диапазоны американских монет, номиналы бумажных долларов: 1, 5, 10, 20, 50 и 100. Если бы ФРС думало о бумажных деньгах, анализ был бы разбит на диапазоны долларового номинала 10-20-50-100.

С начала года денежная масса М2 в США выросла примерно на 20%. При росте денежной массы, неизбежно сопровождающейся инфляцией, происходит вымывание из оборота мелких денег. На 1 доллар в США ничего купить уже невозможно.

В России, например, монеты в 1, 5, 10, 50 копеек Банк России уже не чеканит, и объем чеканки монет сокращается: за 2019 год количество металлических денег (без учета монет из драгоценных металлов) увеличилось на 900 миллионов штук, в этом году банк отчеканит порядка 700 миллионов монет. А Монетный двор США в 2020 году вдруг резко изменил свою политику в области мелких денег.

С 2016 по 2019 год ежегодные объемы производства монет сократились с 16 до 11,9 миллиардов штук. Стоял вопрос вообще об отмене выпуска и хождения монеты с номиналом в 1 цент.

Но вот в июне 2020 года Монетный двор отчеканит 1,2 млрд штук, и пока предполагается, что в последующие месяцы он ежемесячно будет изготавливать по 1,35 млрд штук новых монет. Такими темпами Монетный двор США в нынешнем году выпустит 14,2 млрд штук новых монет. По сравнению с 2019 годом это почти 20-процентный рост производства. Соответствующая предварительная пиар-кампания началась в СМИ. Американская газета «Нью-Йорк Таймс» 25 июня опубликовала статью, посвященную нехватке мелочи в США. Дескать, мелочи в стране полно, но из-за короновируса народ сидит по домам и поэтому не меняет свою мелочь на бумажки. И вообще, хотя безналичные расчеты занимают все большую долю расчетов, мелочь критически важна для экономики(!).

По мнению Лежавы, внезапный рост интереса американских властей к металлической наличности может служить сигналом того, что решение о деноминации американской валюты уже было принято и сейчас идет практическая подготовка к ее реализации. Мелочь необходимо отчеканить, развезти по банкам Федеральной резервной системы и коммерческим банкам и подготовиться к ее выдаче при росте спроса на нее.

Лежава считает, что деноминацию объявят в октябре, с началом нового финансового года.

В блогосфере появилась статья, в которой деноминацию доллара предсказывают с 14 по 30 октября.

К предположению о предстоящей деноминации приходится относиться вполне серьезно. Безумная печать триллионов необеспеченных денег (хорошо описана в постах Павла Рябова) отчасти утилизируется ростом фондовых рынков, а обслуживание долгов облегчается близкой к нулю учетной ставкой. Но аналитики упрямо задаются вопросом, когда же наконец волна бумажных денег хлынет на потребительский рынок, а скачок инфляции добьет впавшую в рецессию экономику.

Дата с 14 по 30 октября у упомянутого выше блогера получались прибавлением 6±1 месяц (стандартный срок между эмиссией центральных банков и началом инфляции) к 13 марта, даты начала безумной («как в последний раз» — выражение Павла Рябова) печати долларов. Выхода нет, рост денежной массы не только в США, а во многих других странах (Китай, ЕС, Канада, РФ — банк России отпечатал 800 тонн пятитысячных банкнот) неизбежно приведет к инфляции.

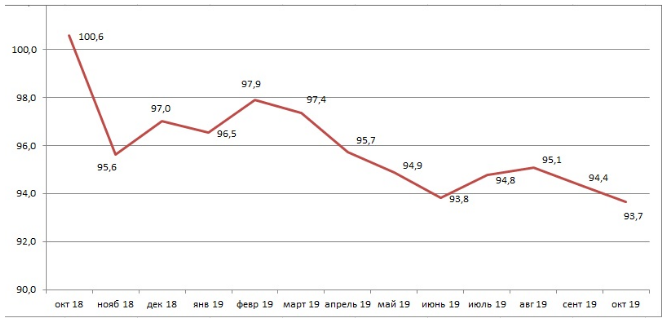

Ослабление доллара к другим валютам особенно хорошо видно на длинном отрезке времени. Со 160 пунктов в начале 80-х индекс упал к сегодняшним 93.

Индекс доллара

Девальвация доллара и, соответственно, снижение относительного уровня зарплат в США позволило бы решить задачу возврата производства на территорию страны (мечта Дональда Трампа) и избавиться от навеса из долларов, скопившихся в кубышках и на счетах внутри страны и за рубежом. Неизбежность девальвации американской валюты у многих авторов уже стала общим местом.

Хотя деноминация формально не выполняет функцию девальвации, фактически она всегда делает это, а заодно приводит к сокращению долгов, особенно если обставить обмен долларов специально подобранными условиями, например, резко ограничить сроки обмена и потребовать письменных с печатью доказательств происхождения денег.

В публикации блогера даже приведен образец нового доллара.

Бешеный спрос зарубежных банков на наличное золото, позволившее России хорошо на нем заработать, показывает, что слухи о деноминации/девальвации доллара появились не на пустом месте.

В случае девальвации/деноминации доллара цена нефти в долларах (да и во всех валютах, так как начнется гонка девальваций) неизбежно резко вырастет.

Возможно, что после первого пика последует падение цен вследствие хаоса в мировой экономике, которая никак не может оправиться от удара, нанесенного коронавирусной истерией.

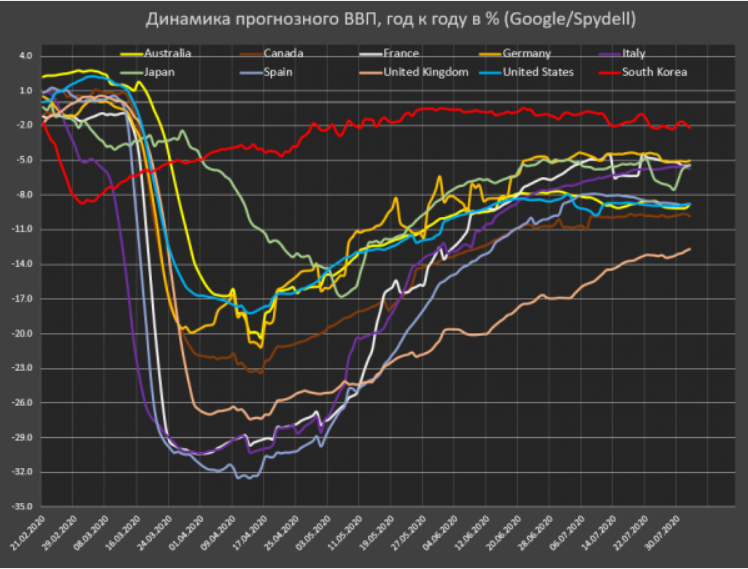

Пребывание динамики ВВП в отрицательной зоне показывает, что никакого восстановления экономик ведущих стран мира не происходит, наоборот, они все сильнее погружаются в рецессию. В Германии, например, промышленный спад продолжается 12 месяцев подряд.

Реальный ВВП США упал на 32,9% во втором квартале 2020 года относительно предыдущего квартала в пересчете на годовые темпы, объявило Бюро экономического анализа при Минторге США. По привычной методике ВВП США во втором квартале упал ориентировочно на 9,5%. Все у меньшего числа людей будет возможность ездить хоть на «фордах», хоть на «теслах»? Михаил Хазин вообще предсказывает падение уровня жизни в США на 50%.

Но при любом падении уровня жизни падение цен на реальные товары будет перекрыто девальвацией валют. Цена нефти снизится, но только к реальным деньгам — золоту, в крашеной бумаге нефть подорожает.

Пофантазируем о позиции Трампа. После деноминации доллар формально сохранит свою покупательную способность, хотя бы на территории США. Денег на закупку товаров в Китае не будет, но построить фабрики по производству этих товаров в США можно за несколько месяцев. О будущем разрыве с Китаем Трамп уже объявил.

Лозунги Трампа на выборах: я спас Америку, внешние долги аннулированы, внутренние резко сократились, рабочих мест хватит для всех, нефть будет своя (не от проклятых арабов, а из Аляски), а бутылку виски можно будет купить за 50 центов! Последний аргумент неотразим, Трамп в ноябре на белом коне повторно въезжает в Белый дом.

В России в связи с девальвацией доллара и одновременной девальвацией рубля нефть станет выгодно добывать хоть ведрами со дна Ледовитого океана.

Будет так или не будет? Михаил Крутихин недавно на вопрос, что будет с нефтью, сказал примерно следующее: не смотрите на баланс спроса и предложения, ситуацию с нефтью определяют крупные игроки на финансовых рынках. Возможно, вера нефтяных топов в рост цены нефти связана с тем, что они знают больше, чем мы.

Материал подготовлен

Институтом развития технологий ТЭК (ИРТТЭК)

http://neftianka.ru/

Нет комментариев